本文來自:億恩網原創

作者:何穎

引言 致歐科技在OTTO平臺的發展速度極快,根據財報,2022年、2023年,致歐科技在該平臺營收分別為1.38億元和2.5億元,同比漲幅80.99%。

不久前,很多賣家在瀏覽致歐科技的半年報時,目光不約而同地聚焦到了OTTO這個電商平臺。都震驚于致歐科技在短短6個月內,竟在這樣一個小眾電商平臺拿下了1.8億元的GMV。

眾所周知,在亞馬遜封號潮后,跨境電商賣家就加快了在小眾電商平臺布局的步伐,包括德國的OTTO、波蘭的Allegro、法國的Cdiscount、日本的Rakuten、俄羅斯的Ozon等等。

很多人或許沒有想到,最先傳出喜報的,竟然是德國的OTTO。這也讓賣家對德國,或者說整個歐洲電商市場又有了新的認識。

事實上,除了盯上各國本土小眾電商平臺,賣家對國內新興跨境電商平臺的布局更深,態度更積極。目前他們主要集中在SHEIN、Temu、TikTok這三個平臺。在這些平臺上,賣家們積極探索各類營銷策略。

整體來看,前者中國賣家數量少,競爭不那么激烈,但入駐難度較高,比如,部分平臺僅能通過邀請制入駐。這就使得中國賣家需要具備更高的資質和實力才有機會進入。后者中國賣家數量眾多,競爭異常激烈。

但入駐相對容易一些,并且因為是中國的電商平臺,團隊成員大多是中國人,所以溝通起來會順暢許多。這樣在處理各類事務,如平臺規則解讀、問題咨詢、合作協商等方面,都能夠更加高效便捷,減少因語言和文化差異可能帶來的誤解和障礙,為賣家提供了一個相對友好的入駐和運營環境。

大賣在德國小眾平臺狂飆,兩年半掙了5.7億元

致歐科技在OTTO平臺的發展速度極快,根據財報,2022年、2023年,致歐科技在該平臺營收分別為1.38億元和2.5億元,同比漲幅80.99%。

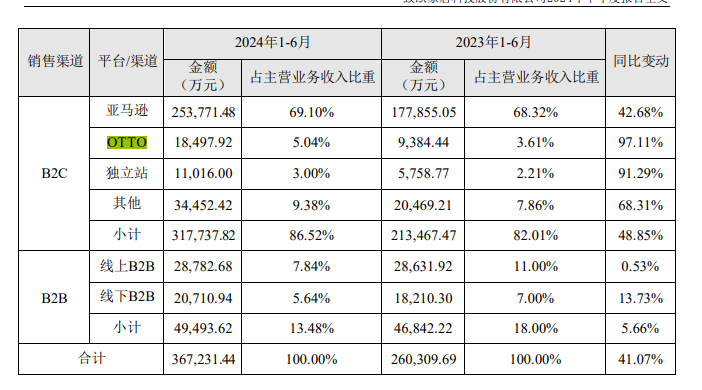

到了今年,這種強勁的增長態勢繼續得以保持,僅僅用了6個月的時間就實現了收入1.85億元,這一收入數額已經達到了去年整年營收的74%。同比漲幅高達97.11%。

隨著營收的上漲,平臺的地位也水漲船高。目前,來自OTTO的營收占主營業務比重5.04%。雖然比重不大,但已足夠令其超過獨立站,成為致歐科技營收的第二大渠道,僅次于亞馬遜。而且該平臺是致歐科技布局的所有B2C平臺中增長最快的渠道。

整體來看,兩年半時間,致歐科技在OTTO的總營收達到了5.73億元。一個小眾平臺竟然有如此出色的表現,著實震驚了不少人。

然而,若對OTTO有所了解便會知曉,其在歐洲電商市場中的表現十分顯著,尤其在德國市場占據領先地位。

OTTO成立于1949年,是歐圖集團(OTTO Group)旗下的核心電商平臺。最初以郵購零售業務起家,上世紀90年代中期推出電商模式。如今已發展成為德國本土最大的在線零售電商平臺,在德國電商企業市場份額中排名第二,僅次于亞馬遜。

2023年,OTTO的商品銷售總額(GMV)達到65億歐元。截至2024年4月,其活躍用戶1170萬,相當于德國總人口(2023年8448.2萬人)的13.85%。similarweb數據顯示,其8月全球總訪問量為5032萬,日訪問量超162萬。

在所有流量渠道中,直接訪問和自然搜索占比高達87%,付費搜索流量極少。這種流量結構充分表明,OTTO在德國/歐洲已形成良好品牌效應,當地民眾高度認可,無需大量投入廣告。

上海社會科學院、渣打銀行、《理財周刊》和鄧白氏(Dun&Bradstreet)聯手發布的《2023跨境電子商務發展報告》顯示,OTTO Group在全球跨境電商50強中排名第九,是歐洲唯一進入前10的平臺。

2019年,OTTO開始開放第三方賣家市場,第二年(2020年),開啟中國招商之旅。不過采取的是限量邀請審核制,嚴格控制賣家數量和品質,確保平臺良性競爭環境。比如,在2023年,OTTO平臺僅向中國賣家限量開放了75個入駐名額。今年初,歐圖中國(OTTO China)CEO徐貝西表示,2024年可能會把邀請入駐的賣家席位控制在50個左右。

因此,多年來,成功入駐OTTO的中國賣家并不多。今年5月,有德國媒體報道,該平臺總賣家數6500個。根據其他消息,2023年,該平臺上的中國賣家約300個。

作為入駐該平臺的首批中國出海品牌,致歐科技獲得了更多曝光和銷售機會,近幾年發展迅猛。關注致歐科技的人都知道,它的主戰場在歐洲。財報數據顯示,2023年,致歐科技在歐洲地區的營收37.29億元,占營業收入比重56.18%。而OTTO對其在歐洲市場的拓展起到了顯著的推動作用。

當前,致歐科技三大產品品牌在該平臺均有產品在售,包括家居品牌SONGMICS、風格家具品牌VASAGLE及寵物家居品牌Feandrea。

除了致歐科技,3C大賣石頭科技也已經入駐OTTO。其產品在該平臺的銷售表現不錯,多款智能掃地機器人獲得了“Sehr beliebt(很受歡迎)”標簽。整體來看,其產品在該平臺的好評率較高,比如,一款雙滾刷、3D避障的掃地機器人,有將近80%的人給出了五星好評。

一位消費者表示,他是在YouTube上被種草的,買到手后果然沒有讓人失望,“晚上我讓它在一樓運行,非常安靜,而且當我起床時發現,地毯、地板被清掃得很干凈,確實是生活的好幫手,真后悔沒有早點買。”

歐洲電商市場,不止亞馬遜

在歐洲,亞馬遜業務范圍覆蓋了多個國家,包括英國、德國、法國、意大利、西班牙、荷蘭和瑞典等。2023年,其在歐洲的營收超過了530億歐元。

就歐洲整體而言,亞馬遜是訪問量最多的電商平臺。similarweb數據顯示,2023年8月,亞馬遜以13億次的月訪問量遙遙領先于eBay等平臺。

但其實,亞馬遜并不是歐洲電商市場的唯一主角,眾多本土電商平臺共同組成了另外一個多元世界。它們憑借對本土市場的深入了解和精準把握,建立起了與當地消費者更為緊密的聯系。

這些平臺流量大,中國賣家數量少,對眾多國內跨境電商賣家而言是一個不錯的機會,可謂歐洲市場“新綠洲”。雖然其中一些平臺入駐要求較高,但后期的收獲也頗豐。以下是值得賣家關注的幾個歐洲本土電商平臺:

Allegro

在波蘭,Allegro是最大的電商平臺,擁有極高的市場占有率和品牌認知度,被稱為波蘭的“淘寶”。不久前發布的財報數據顯示,2024年第一季度,Allegro商品銷售總額(GMV)135.7億茲羅提(約33.7億美元),商品交易數量達到3.052億件。此外,平臺活躍買家數量從去年的1420萬增加到1480萬。

similarweb數據顯示,今年8月Allegro的月訪問量將近2個億,日均訪問量超過600萬。這個訪問量,放眼全球也是相當拿得出手的。與如此龐大的流量相比,平臺上的賣家并不算多(僅15萬),來自中國的賣家更少(占比僅為個位數)。

最近兩年,Allegro加快了中國招商的步伐,有興趣的賣家可以嘗試入駐。

Fruugo

英國最大的支持全球銷售的本土電商平臺,今年9月12日剛重啟在華招商。Fruugo成立于2008年,起源于芬蘭,后來成為英國的公司。其業務遍布歐洲、亞洲、澳大利亞和新西蘭的46個國家。其中,2023年,該平臺銷售額前十的國家為瑞士、瑞典、德國、英國、挪威、荷蘭、丹麥、澳大利亞、比利時、芬蘭。北歐國家占了十分之四。

Fruugo平臺的熱銷品類包括服裝、電子產品、家居用品、花園用品、汽車配件等,同時也包括運動類、寵物、母嬰、美妝等產品。平臺的主要流量來源為谷歌購物。其費用模式是“無銷售,無費用”,只收取交易額的15%作為服務費(不含增值稅)及總交易額(含稅)的2.35%的資金處理費。

該公司曾被《金融時報》評選為2021年歐洲1000家發展最快的公司之一。2022年銷售額達6500萬英鎊。

2019年,Fruugo開始在中國招商,當時許多賣家通過大量鋪貨的方式獲得了可觀的收益。

eMAG

羅馬尼亞本土最大的在線購物平臺,在東南歐電商市場占據重要地位。eMAG成立于2001年,擁有20多年的發展歷史。早期主要專注于羅馬尼亞市場,之后不斷拓展業務范圍,如今已經覆蓋到保加利亞、匈牙利、波蘭和意大利等國家。

similarweb數據顯示,今年8月,eMAG的全球月訪問量3163萬,日均訪問量超百萬。其中,90%的流量均來自羅馬尼亞。

目前,eMAG擁有超過900萬活躍用戶,活躍賣家約6萬,中國賣家數量稀少,約在1200左右。顯然,對于中國賣家來說,eMAG是一個具有潛力的跨境電商平臺。

有消息顯示,早前入駐的賣家已經有人交出不錯的成績單。一位主攻西歐市場的深圳賣家表示,其成功入駐eMAG后,陸續將亞馬遜在售產品和新開發產品同步到該平臺,僅十個月,銷量就翻了15倍。

eMAG平臺數據顯示,2023年中國賣家在平臺上的總GMV同比增長超過300%,其中有10個品牌單月銷售額突破100萬歐元。

Cdiscount

法國本土極具影響力的全類目電商平臺,同時也是歐洲較早的跨境電商平臺之一。其業務不僅覆蓋法國本土,還延伸至比利時、德國、意大利、盧森堡、西班牙等歐洲國家。

similarweb數據顯示,今年8月,Cdiscount的全球月訪問量2874萬,日均訪問量超92萬。其中,91%的流量均來自法國,少量來自比利時、摩洛哥等國家。據該平臺中國區負責人此前在演講中稱,Cdiscount活躍用戶超1700萬,第三方賣家近萬名。

Cdiscount早在2015年就已經開始在中國招商,相對于其他歐洲本土平臺而言,接觸中國賣家較早。因此現在中國賣家數量在第三方賣家中占比不算少,約三分之一。

法國電商銷售聯合會fevad的報告顯示,2023年法國電子商務規模增長了10.5%,達到了1599億歐元。電子商務占零售貿易總額的10%。隨著法國電商規模持續增長,Cdiscount有望進一步發展。

Zalando

德國除了有OTTO,Zalando發展得也不錯。Zalando最初專注于鞋類銷售,隨著業務的不斷拓展,逐漸涵蓋了服裝、配飾等更廣泛的時尚品類。zalando是德國第三大電商平臺,前兩名是亞馬遜和OTTO。

Zalando在Digital Commerce 360的歐洲數據庫中排名第五。該數據庫根據年網絡銷售額對該地區500家最大的在線零售商進行了排名。

similarweb數據顯示,今年8月,Zalando的全球月訪問量2738萬,日均訪問量將近90萬。其中,92%的流量全部來自法國,其余來自瑞士、土耳其、荷蘭和奧地利。財報顯示,截至2024年第二季度,Zalando的活躍用戶數量為4980萬。

RetailX在2023年發布的報告顯示,超過10%的歐洲Top1000零售商和品牌在Zalando上進行銷售,其中18%的Top1000在該網站上積極銷售產品。

Zalando是開放中國賣家入駐的,但是入駐要求相對嚴格,比如賣家須已開通獨立網店等。

Pccomponentes

成立于2005年,是西班牙最大的電子類平臺,產品范圍覆蓋電視、手機、游戲、相機、大小型電器、智能家居等,商品種類超10萬種。2021年,Pccomponentes獨立用戶數已達4500萬,訂閱者數量超290萬。

similarweb數據顯示,今年8月,Pccomponentes的全球月訪問量1257萬,日均訪問量將超40萬。受眾70%都是男性,年齡在25-34歲范圍的受眾最多,占比31.36%。此前有消息顯示,該平臺年訪問量高達9.1億。

與其他歐洲本土電商平臺不同,Pccomponentes在擴張上一直很克制,成立將近20年,一直穩坐大本營,并未廣泛在其他國家設立獨立站點。而且與中國賣家的接觸也比較晚,直至去年底才開始在中國招商。這對于3C賣家是一個很好的機會。

據悉,中國的電子產品在西班牙還是比較受歡迎的,其中智能手機的表現尤為出色,小米、華為等在當地擁有大量用戶。此外,中國的平板電腦、智能手表、無線耳機等電子產品,也因具有價格優勢和良好的性能,在西班牙市場具有一定的競爭力。

在這樣的背景下,賣家入駐像Pccomponentes這樣尚未被大量“涉足”的平臺,極有可能會迎來一番全新的機遇。

國內新興跨境平臺海外崛起,大賣布局漸深

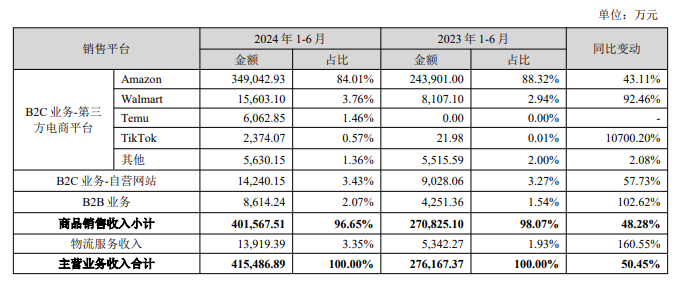

不久前,人們在賽維時代發布的半年報里發現了一個“驚喜”。該公司不僅同時布局了新興平臺TikTok、Temu,且取得了不錯的成績。

根據財報,今年上半年,賽維時代在Temu和TikTok分別營收6.06千萬元和2.37千萬元。而且,與去年同期相比,TikTok平臺的營收漲幅驚人,高達10700.2%。

憑借這個營收,Temu和TikTok一舉躍升為賽維時代創收的第三大平臺和第四大平臺。

眾多業內人士認為,依照當前的發展態勢,賽維時代今年在Temu的營收極有可能突破億元。因此,雖然兩個平臺半年總收入不足1億元,在總營收中占比僅2.03%。但隨著時間的推移,Temu和TikTok在總營收中的貢獻率必定會越來越高。

近幾年,TikTok、Temu、SHEIN以其獨特的優勢和策略,在海外市場開辟出了一片新天地,塑造了出海新格局。為了捉住這波新機會,眾多賣家紛紛登車。除了賽維時代,華凱易佰、有棵樹等大賣均在財報中表示已經關注或布局這些平臺。

有棵樹稱,公司在深耕Amazon、AliExpress等主流第三方平臺的同時,也在積極發力Shopee、Lazada等新興平臺,并在嘗試拓展如拼多多海外版Temu等新生平臺。

華凱易佰也根據業務特性,針對TikTok和Temu做了不同的銷售規劃。

據悉,TikTok平臺已成為華凱易佰精品業務增長的關鍵渠道,精品業務團隊積極適應平臺政策、把握平臺紅利,主要通過與KOL合作以及廣告投放等方式,持續突破自身界限,迎接新的增長機遇。

泛品業務充分發揮中國商品高性價比優勢,積極拓展新興Temu平臺,通過數據化管理和自研信息化系統實現高效、精準鋪貨,打造泛品業務的極致性價比,適配全球消費降級趨勢,實現泛品業務的增長飛輪。

TikTok、Temu、SHEIN作為新興大勢平臺,為眾多國內賣家拓展了流量入口。而且,在這個過程中,TikTok不僅是賣家的銷售平臺,也是宣傳陣地。賽維時代表示,TikTok平臺除正常的產品銷售外,也是公司做品牌推廣和提升品牌影響力的一個重要渠道。

如今亞馬遜在電商市場中的霸主地位仍不可撼動,但不可否認的是,隨著全球電商市場發展演變,跨境電商正呈現多元化格局。未來,跨境電商機遇與挑戰并存。賣家在布局亞馬遜的同時,也可以多關注及布局一些新興平臺和小眾平臺,以應對市場變化。

掃碼關注二維碼

2025-03-12 20:50

2025-03-13 11:25

2025-03-13 20:24

2025-03-14 13:43

2025-03-10 11:44

2025-03-10 20:55

掃碼加入社群

掃一掃

關注億恩公眾號